市盈率、市净率、市销率及其在投资中的应用 --知识铺

一、市盈率、市净率、市销率是什么?

1、市盈率(PE):公司市价与盈余利润比

市盈率最初是公司经营评估数据,本质与企业的经营状况挂钩,

它是财会专业中最简单、最基础的算式之一。

市盈率(PE) = 股价/每股收益 = 股票总市值/公司净利润

其实很好理解,因为PE正好等于回收成本的时间。

假设,你心血来潮投资楼下的面馆。你和老板、老板娘三人一共出资9万,即,面馆市值9万。过去一年,面馆净赚2万。那么,面馆的市盈率为PE=9/2=4.5. 不难算出,只要面馆稳定盈利4年半,你和老板、老板娘全都能回本。

如果把面馆换成某上市公司,把老板、老板娘换成公司大股东,故事里的“你”就是千千万万散户的缩影。

在公司每年都能稳定盈利的条件下,市盈率越低,散户投资回本的速度越快。

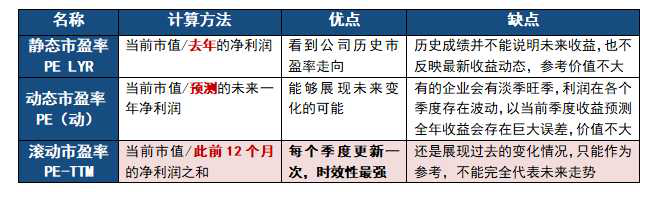

为了适应不同公司财报中,不同的利润结算方法,以及市场各种情况下的估值要求。

逐渐演变出以下三种常用的市盈率计算公式。

优缺点、适用情况也已经注明。

最常用的是滚动市盈率(PE-TTM),每季度更新一次,时效性最强。

2、市净率(PB):公司市价与净资产比

市净率(PB)=股价/每股净资产=股票总市值/公司净资产

公司净资产,简单来说就是公司的总资产减去负债之后的钱。

净资产一般由两大部分组成,

一部分是公司开办当初投入的资本,包括目前市场的溢价部分,比如20年前开工厂100万买了一块地皮,现在值500万了;

另一部分是公司在经营之中创造的,如生产的产品等等,净资产也包括接受捐赠的资产。

每股净资产,是指股东权益与总股数的比率,

其计算公式为:每股净资产= 股东权益÷总股数。

这一指标反映每股股票所拥有的资产现值。

每股净资产越高,股东拥有的资产现值越多;每股净资产越少,股东拥有的资产现值越少。

通常每股净资产越高越好。

市净率越大,表示市值与净资产的比率越大,市净率越小,则比率越小。

对于市净率来说,是越低越好。

低市净率意味着投资风险小,万一上市公司倒闭,清偿的时候可以收回更多成本。

3、市销率(PS):公司市价与主营业务收入比

市销率(PS)=股价/每股销售收入=股票总市值/公司主营业务收入

市销率的基本概念,是指投资如果获得公司1元的销售收入需要投入多少钱,

在不考虑其他因素影响的条件下,一般来说市销率越小的公司越值得我们投资,因为这意味着我们赚钱的成本更低,

但实际应用并没有这么简单,往往需要考虑多方面的影响。

过去在国内的二级股票市场,市销率并不怎么常用,

因为A股对于上市公司的盈利本身就有要求,

但随着越来越多的公司在科创板上市,注册制也逐渐推进,未来投资对于市销率将会越来越重视。

市盈率、市净率、市销率这三个指标,

目前主要使用的是市盈率,

对于市净率和市销率,则是起着辅助作用。

二、如何利用市盈率赚钱

理论框架、实战工具已经准备妥当,接下来才是真正硬核的实战环节。

我将在梳理原理的过程中,根据我的投资案例,进行论证。

1、利用市盈率的波动规律赚钱

前面我说过,市盈率会受短期市场情绪变化影响,出现剧烈波动。

个股的市盈率变化最为明显。

美的集团上市6年,经历了两次严重高估,以及两次明显的低估。

我们可以从这些年的波动中,发现“物极必反,周而复始”的规律。

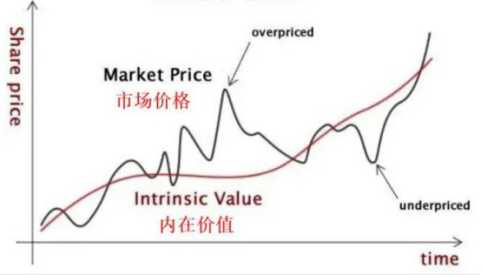

市场情绪总是短暂的,没有什么股票会永远高估,也不会被一直低估。

这一现象被叫做:均值回归。

不论是股票、指数、基金都呈现出**“价格围绕价值,上下波动”**的趋势。

认识“价值规律”的存在,是实操的第一步。

2、利用规律赚钱的最好方法,其实就是低买高卖!

既然市盈率在波动,我们就把握这个波动。

以下是A股平均市盈率变化图,可以在乐咕乐股网查询。

我根据市场历史估值变化简单画出了高低估区,重申一下:

买得便宜,卖得贵,是我们利用规律赚钱的核心思路。

落到实操层面必须解决的问题是:

什么时候是最低?什么时候是最高?什么时候合适买?什么时候应该卖?

这需要引入市盈率百分位概念,也被简写为PE百分位。

当市盈率百分位为20%时,说明现在的价格比过去80%的时间都便宜。

当市盈率百分位为70%时,说明现在的价格只比过去30%的时间便宜。

逻辑和我们日常购物是一样的,碰上的折扣力度越大,我们买的商品越值。

一般来说,当全A股市盈率百分位30%以下比较便宜,类似折扣价。

70%以上则泡沫明显,类似黑心商家抬价。

其余时间在估值适中区震荡,类似日常价格。

理论上,投资想要赚大钱,我们应该把家里所有的钱都拿出来,再加2倍杠杆一把梭,在最低点买入。等到市场普遍哄抬价格、陷入疯狂的时候,高价卖出。

但我们无法知道,

全市场的“商家”未来什么时候开始打折,市场又在什么时候会陷入疯狂。

投资市场不是双十一,不会在打折之前满世界打广告,这需要自己把握。

既然大涨大跌这么难预测,我只能制定一套买入策略,确保不管未来怎么变,我们都能以相对低价买入。

经过多次实践优化,我有了以下策略:

把资金分成100份左右。

当等权市盈率百分位在30-40%之间,买入0.5份。

当等权市盈率百分位在20-30%之间,买入1份。

当等权市盈率百分位在10-20%之间,买入3份。

当等权市盈率百分位低于10%,买入5份。

等权市盈率百分位最新数值,可以在A股平均市盈率变化页面查到:

具体分析一下,

**理论上等权市盈率百分位30%以下买入最保险。**但随着近20年A股整体投资价值缓慢提升,绝对低点难找,更多是相对低点。所以,我们可以把入场标准稍微调高,当等权市盈率百分位跌至40%开始买入。虽然不是最低的位置,但也相对便宜。

如果等市场等权市盈率百分位跌至30%以下,加大买入力度。跌至20%以下,就是非常便宜的时候,平常很贵的茅台等白富美也会打6折,这时我们下重手一次买入3-5份,保证买到的便宜筹码足够多。这类机会往往千载难逢,稍纵即逝,需要成倍的耐心蹲守。

反之,一旦估值往上涨,超过40%,我就趴着不动。宁可内心煎熬,也绝不高位踏空。

3、实操展示

(1)买入实操:

理论说多少遍都是模糊的。别听一个人是怎么说,要看他怎么做。

以下是我的永动机-进取组合加仓情况:

(每一个小点都是一次买入)

年初市场估值较低,大盘在2700-2800附近打滚,我安心地买了不少。

最后一次买入在5月底,当时市场等权百分位徘徊在30%上下,大盘点位不到2900。那时差不多是市场等权百分位最后一次跌破30%,之后一路上涨,一直涨到今天的50%上下。

涨过30%的估值临界线,不论怎么震荡、上涨我也没出手,因为实在是贵了,买了不值。

组合运作了大半年,累计收益33%以上,比沪深300收益高10%+。轻松跑赢大盘。

现在回头去看,年初2700点简直像做梦一样便宜,结合今天的大盘,简直恍如隔世。下一个低于30%的节点不知道什么时候到来,最好边等边看。

(2)卖出实操:

买得便宜固然重要,但我们投资不是为了加仓而加仓,

落袋为安才是硬道理。

目前等权市盈率百分位还没到70%,理论上,距离止盈还有一段差距,暂且按兵不动。

大盘没到止盈时间,但细分行业指数早已飞升,完全符合止盈标准。

下面是我今年利用行业市盈率百分位成功止盈的实操案例:

① 先说说我从创业板上赚了多少钱。

创业板第一次止盈:

创业板第二次止盈:

两次卖出合计盈利72.27%。

2018年10月买入时,创业板指估值历史最低。当月创业板市盈率百分位甚至跌破1%……

买!直接建仓抄底,躺着等待最高点的来临。

之后一年半时间里,涨了96%。我没动,上涨不是止盈的标准,市盈率百分位才是!

今年2月底、3月初,创业板的市盈率百分位时隔近4年,终于重登70%。

再重申一下市盈率百分位的应用策略:30%以下进入加仓区间,70%以上进入止盈区间。

创业板市盈率百分位70%以上,已经达到止盈标准。

再加上年初国内疫情冲击,股市人心惶惶,一不小心又砸下一个坑。

我选择止盈,安安稳稳地拿着72.27%的收益下车。

没有什么特别的技术操作,在最低点买入,在止盈点卖出,轻轻松松拿70%+收益。

② 再说说医药行业基金的止盈。

医药行业投资的基本逻辑:低位买入后可以长期持有,不用轻易止盈。

医药本来就是长牛行业,自身业绩稳定,今年又有全球疫情加持,必然持续走高,就看具体能冲多高。

今年6月初,全指医药指数市盈率百分位突破70%,很快又突破85%。(全指医药指数:追踪A股所有医药类上市公司股价的指数)

我决定第一次止盈,收益76.04%,比创业板好点,还行。

一个月后,全指医药市盈率百分位涨至90%以上。

我进行了二次止盈

所有医药公司平均市盈率百分位达90%以上,说明整个行业都有些飘飘然,必须提前开溜。

果不其然,第二次止盈后不久,很快转入高位震荡。医药行业市盈率百分位至今也没回到当时的高点……

止盈小结:

①波动大的投资对象要“见好就收”,不必长持,市盈率百分位70%左右是一个止盈节点。

②医药、消费等长牛行业则可以慢慢等慢慢卖,毕竟它们的业绩总在增长。哪怕估值不涨,还可以赚企业利润增长的钱。市盈率百分位超过70%后,85%、90%、95%都是关键止盈节点。

到这里,利用均值回归赚钱的策略、实操都已经介绍清楚。

重要的事情再强调一遍!

一切操作、策略的终极目标都是:争取全部买在最低点,全部卖在最高点!

我们只需要低点加仓买入,涨了趴着不动,根据市盈率百分位止盈,就能轻轻松松赚钱!

如果错过了2018年熊市1%的市盈率百分位,哪怕晚一步在2019年,或是今年年初买入,都无法享受**70%+**的收益,只能喝点30%、20%收益的汤。

现在点位过高,早已错过机会,还是静待下一次估值暴跌到来吧……

4、市盈率的局限性

原本文章在上面就已经结束,大家拿着方法去赚钱就行了。

但就像世界上从来没有包治百病的万能神药。

市盈率虽好,但在某些具体情况下也不太好用。虽然特殊情况只占30%,但就怕新手朋友们一不小心踩坑啊……

以下是多多的良心附赠内容~

(1)市盈率只反映过去和当下的市场

不论从什么角度来看,市盈率都是“静止的数据”:每天的市盈率值都是当天估值的结算。

企业明天估值如何变化?未来估值如何变化?

其中增长或者下降的趋势无法判断。

可投资关键是看未来发展啊!

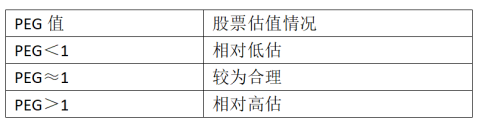

为了弱化这个缺点,衍生出PEG估值法。

PEG = 市盈率 / 净利润增长率

【净利润增长率】的加入,一定程度上弥补了市盈率。毕竟,投资就是买企业未来的赚钱能力,挣钱速度当然是越稳定、越快越好。

当PEG=1,企业利润增速与市盈率一致,股价和市值没有被炒作,估值是合理的;

当PEG>1,市盈率高于利润增速,公司经营增速跟不上股价炒作速度,属于被高估;

当PEG<1,市盈率低于利润增速,企业正在快速发展,但市场却没有注意到(股价没有水涨船高),被低估了,此时是买入的好时机。

(2)金融相关行业不适合用,例如银行、保险、证券业

虽然金融行业,尤其是各大银行,每年利润收入高且稳定。

但一次金融危机就能让前面赚的钱都亏回去。所以大家戏称,银行赚的是“假钱”。

此外,银行常常受中央政策调控,利润不会大涨。遇上经济紧缩,甚至还得积极让利。

最关键的是,银行关系国家经济命脉,以稳为主,不会变成吹上天的风口,所以

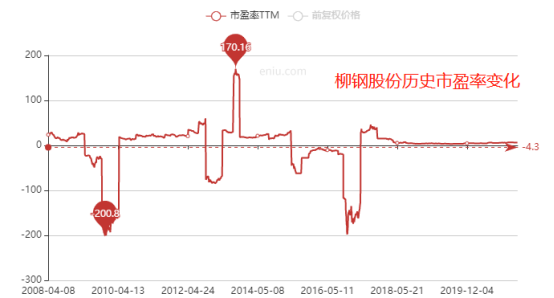

(3)周期行业不适用,例如钢铁、有色金属、化工等

在国内经济红火时,公司利润会跟着大涨,市盈率也会被推高;

国内经济低迷时,公司出现亏损,市盈率为负数。公司不创造利润,投资者当然分不到钱。

这类企业长期处于“几年饱、几年饥”的情况,收益极其不确定,不建议散户投资。

同理可得:在大牛市和熊市,受市场整体带动效应影响,市盈率的参考作用也会大大削弱。

(4)战略性亏损的企业,例如京东、亚马逊、特斯拉等

市盈率估值以企业正常盈利为前提。

当企业正处于亏损时,市盈率是负数,也就不值得作为参考。

京东、亚马逊、特斯拉都是典型代表。很长时间都是把赚来的钱全投出去,不断扩大规模。市盈率是负数,但股价连续涨了很多年。

三、如何使用市净率?

市净率与市盈率常常是相辅相成的,

我们谈论一家公司的估值情况,常常是把PE(市盈率)和PB(市净率)放在一起说。

1、市净率两大功能:一是提示泡沫,二是安全边际

市净率可以轻易帮我们甄别出泡沫很大的公司,比如臭名昭著的獐子岛;

176的PB意味着什么?

投资者买这家公司,1元钱所能兑付的净资产只有0.00568元!

就是5里钱,一分钱的一半!

作为一家传统的农林牧鱼行业公司,一般行业内的公司PB都不会超过10,

这家公司却能达到170多,公司的资产可以说全都是泡沫。

通过查询一家公司的PB(市净率),再对比同行业的平均PB水平,我们可以轻易判断出股价是否存在大量泡沫。

市净率可以作为我们投资的安全边际,

从极端情况看,PB接近1的公司,

比如煤炭钢铁企业,我们投资之后,即使上市公司破产清算了,我们也能分到一块钱,

因为这类公司本身的企业资产都很值钱,设备、地皮等等,可以作为投资的最后防线,不过一般上市公司清算的情况很少。

大多数情况下,PB可以作为投资的一道底线,

尤其是对于传统制造业,在连续上涨之后,如果其PB过高,

代表公司的实际生产能力并没有跟上,这种情况我们就可以设定一个合理的PB警戒线。

银行业的市净率是一个特殊的存在,大多数银行的PB常年都在1以下,

这一方面是因为银行体量大,净资产多,另一方面则是市场对于大多数银行的盈利能力并不看好,所以市盈率低,估值也低,最后导致银行的PB小于1。

2、市净率弥补市盈率

有时候,市净率在市盈率不适用的地方反而大有用处。

比如上文所说的,市盈率并不适用与周期性行业,

因为上市公司的盈利会伴随行业景气度有极大波动,市盈率可能几年前还在上百倍,这几年却十倍也不到,缺乏参考价值;

对于这种情况,利用市盈率判断一家公司的好坏很困难,而市净率就不同了。

毕竟,无论行业景气不景气,上市公司的净资产一般不会出现大的波动,

挖煤的公司,虽然煤炭行业不景气,但是它的机器设备,煤矿都还在,

即使因为行业周期出现盈利能力的波动,对于市净率也不会有过大的影响。

所以市净率可以很好地弥补市盈率的缺陷,讲市盈率与市净率结合起来,能获得更有价值的估值。

3、牛市看市盈率,熊市看市净率

一位证券研究所所长曾经说过:

“为什么大家牛熊市喜欢用市净率?因为牛市中大家齐齐往上看,市盈率给市场提供了无限想象空间,静态市盈率不行就用动态市盈率,今年的不行,还能推出明年、后年市盈率,总能"套"到合适理由。到了熊市,大家都往底下看,市净率常常给大家充当寻底的指标。"

牛市时,大多数股票都在涨,

我们要选择涨的最好,势头最猛的,市盈率能够快速帮我们筛选;

熊市时,大家都以避险为主,要寻找价值最稳妥的投资对象,

这时候用市净率选择,起码能选到有资产价值保障的公司。

4、市净率的局限性

市净率作为一个辅助工具,局限性还是很强的。

最主要的一点在于,大多数时候,市净率都离不开市盈率,

股价、市值,都存在估值的高低,在这一基础上再去与净资产计算,

如果不去考虑市盈率带来的估值影响,只看市净率,必定会对一家公司的价值把判断产生偏差。

另一方面,市净率对于投资来说更像是防守的盾,而不是进攻的矛!

发现泡沫、作为安全边际、熊市避险,

这些都是为了尽可能减少我们投资的亏损,降低风险,

如果想要盈利赚钱,单单依靠市净率这一指标,还是有些单薄的。

四、如何使用市销率?

1、哪些地方适合市销率

市销率最适合的是那些处于起步阶段或成长阶段的公司,或者是“轻资产”具有高成长性的公司。

最典型的就是美团和拼多多,

这种类型的公司,都是刚上市的时候处于“烧钱”状态,赚的钱还没有花的钱多,在这种情况下,市盈率就会失效;

同时,因为这种互联网公司,本身并没有多少资产,公司最值钱的地方可能就是办公楼,说不定还是租的,所以市净率对其也是失效的。

这时候,就需要市销率上场,帮我们判断这种类型的公司是否值得投资了。

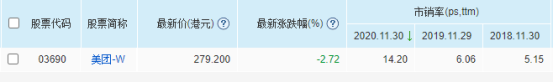

我们以港股上市的美团-W举例,

2018年美团刚上市时的PS是5.15,2019年为6.06,到了2020年则达到了14.2;

与此同时,从2018年开始,美团就在连年亏损,

2018年的净利润达到了-1314亿,

不仅没赚钱,还砸进去一千多亿,

这种情况下,我们只能通过市销率对它进行估值。

2、市销率的优点

第一,市销率不会出现负值,

对于不断亏损或者资不抵债的企业,市销率也能获得一个相对有价值意义的数据;

第二,市销率相对来说比较稳定可靠,不容易备操纵,

因为市销率统计的是销售收入水平,是公司直接面对市场的反馈,所以相对来说更加真实准确一些。

3、市销率的缺点

第一,局限性较大,

市销率实用的情况比较狭窄,不像市盈率那样,几乎适用于所有的企业和市场情况;

另一方面,市销率只能用于同行业对比,不同行业间的市销率对比没有太大意义。

第二,需要多方面的综合判断,

市销率仅仅只能体现销售收入的情况,对于公司的成本、现金流等等重要情况都不能反映,

所以使用市销率,还要结合公司的具体运营情况进一步分析,

每年有很多类似美团、拼多多的上市公司,都死在了黎明的前夜,

虽然依靠市销率,我们可以在低估值时买入它们,

但对于风险的把控还是要时刻注意。

对于还无法稳定盈利的朋友,强烈建议更多精力用在学习基金和股市攻略,建立基本的投资框架,稳定赚取10%以上的年化收益。

基金全攻略:

1、基金全攻略:一篇万字干货彻底讲透基金,不仅有理论还有我的实战结果

3、基金怎么买:90%的人不懂,基金买入时机极其重要,这篇文章帮你彻底搞懂

下面是重磅:

5、基金干货书籍:我给大家整理了10几本经典书籍,帮你功力会再上一个台阶

6、基金40强名单:公认top40基金名单,业绩可以超过80%的基金

基金实际上非常简单,99%的人投基金亏损的主要原因是不懂

我现在基金持仓200多万,盈利70多万,一路走来,我非常知道朋友们的迷茫。

以我的真实经验,大家不要到处问来问去,看一些碎片化的知识。相信我,耐心的花1个小时,认真学学上面几篇完整攻略,基金就能基本学懂。

基金实盘我会每周更新,实盘完全按攻略在操作,实盘能让理论全部落地。大家不妨跟着实盘实践一下。不下水,永远学不会游泳。经过一轮涨跌,你真正赚到钱,你就完完全全搞懂基金了。

这是最快最捷径的一条路,也我真金白银实战的经验。

- 原文作者:知识铺

- 原文链接:https://index.zshipu.com/stocktactics/post/20240414/%E5%B8%82%E7%9B%88%E7%8E%87%E5%B8%82%E5%87%80%E7%8E%87%E5%B8%82%E9%94%80%E7%8E%87%E5%8F%8A%E5%85%B6%E5%9C%A8%E6%8A%95%E8%B5%84%E4%B8%AD%E7%9A%84%E5%BA%94%E7%94%A8--%E7%9F%A5%E8%AF%86%E9%93%BA/

- 版权声明:本作品采用知识共享署名-非商业性使用-禁止演绎 4.0 国际许可协议进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。

- 免责声明:本页面内容均来源于站内编辑发布,部分信息来源互联网,并不意味着本站赞同其观点或者证实其内容的真实性,如涉及版权等问题,请立即联系客服进行更改或删除,保证您的合法权益。转载请注明来源,欢迎对文章中的引用来源进行考证,欢迎指出任何有错误或不够清晰的表达。也可以邮件至 sblig@126.com