BOLL指标与BOLL-M指标对比解析 --知识铺

在6月19日时,我曾经发布过《手把手教你怎么使用改良版BOLL指标》这篇文章,文章中阐述了如何使用BOLL指标,并且改良了指标的公式,使它更加利于使用,这篇文章,有兴趣的小伙伴可以点击标题看看。不过这篇文章中,也遗留下两个问题,首先我们对于指标公式中STD估算标准差这个函数,没有过多的解释,只说它是统计学中的概念,就一带而过了。其次,通达信软件中除了BOLL指标,还有一个BOLL-M的指标,在软件中显示为布林线-传统版,而且这两个布林指标,数值还不一样,到底那个更好用呢?今天咱们就来解决这些问题。

估算标准差是什么?

在统计学中,有一个标准差的概念,简单地说,标准差是表达在一组数值中,各个数值针对于这组数值的平均值分散开来的程度,也被称为标准偏差。如果标准差较大,那么就代表了这些数值和其平均值之间的差异较大,反之,则代表了这些数值较为接近其平均值。

如果把标准差应用于投资中,就可以把它作为衡量回报稳定性的指标。如果标准差较大,说明当前的回报远离过去的平均回报,也就是说,这个回报是不稳定的,变相表明风险较高。反之,如果标准差较小,说明当前的回报较为稳定,所以风险也就较小。(感谢关注今日头条@金融碎片集,学习更多金融知识,总会有你想了解的)

那么如上图所示,我们结合BOLL指标的公式就能了解,在默认参数为20天的情况下,它是以过去20个交易日的收盘价为一组数值,来计算当日的收盘价距离这组数值的平均值即20日均线的偏离程度,然后分给赋予这个标准偏差值一个方向,使它成为BOLL指标的上轨和下轨。这里的乘以2,指的是2个标准差。

那什么才是估算标准差呢?这个概念,还得从标准差的计算公式说起,我们来举个例子吧。

如上图所示,坐标系上有6个等宽的矩形,它们高度分别是25、34、23、44、17、38。

第一步、计算平均值

计数:6(有多少个数值)

和值:25+34+23+44+17+38=180(所有数值之和)

均值:180÷6=30(和值/计数)

第二步、计算各个数值与平均值的差异值,即数值减去平均值,如上图所示:

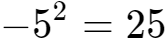

25-30=-5、34-30=4、23-30=-7、43-30=13、17-30=-13、38-30=8

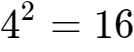

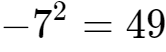

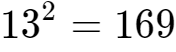

第三步、计算每个差异值的平方值:

、

、

、

、

、

、

、

、

、

、

第四步、计算方差,即差异值的平方值之和,再求平均。

(25+16+49+169+169+64)÷n

这里就要注意了,n就是计数,也就是6。在这个例子里,一共就只有6个矩形,那么计算方差时,除以n是没问题的。但如果这6个矩形是属于若干矩形中的一部分,那么计算方差时,就应该除以(n-1),就是5。前者是对象总体,所以为总体方差,后者是对象总体的一部分,即样本,所以为样本方差。为什么要这样设定呢?可以理解为这是对于样本数据的“修正”。

总体方差=(25+16+49+169+169+64)÷6=82

样本方差=(25+16+49+169+169+64)÷5=98.4

第五步、计算标准差,即方差的算术平方根。

如上图所示,在当前的例子中,应当计算的是总体标准差,以平均值30为中心,上下各扩展出标准差9.06的区域,可见其中高度为25、34、23和38的矩形都处于这个区域内,而高度为43的矩形要高于区域,高度为17的矩形低于这个区域,我们就可以把它理解为高度为43的矩形是较高的矩形,高度为17的矩形是较矮的矩形,而其他的矩形都属于正常高度。现在我们明白了,标准差实际上是一个甄别数据是否正常的标准。(感谢关注今日头条@金融碎片集,学习更多金融知识,总会有你想了解的)

那么现在就有一个问题了,从标准差的公式中,其实核心点是方差的计算,那么为什么要把差异值进行平方计算呢?这个我们还得举个例子。

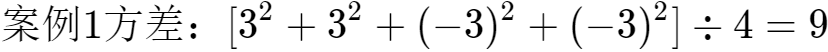

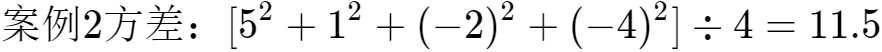

假设有四个数据,分别是13、13、7、7,它们的均值是10,那么差异值就是3、3、-3、-3,如果不进行平方计算,那么正负号会相抵,即[3+3+(-3)+(-3)]÷4=0,显然没有意义。如果用绝对值呢?(|3|+|3|+|-3|+|-3|)÷4=3,这个计算实际上叫平均差公式,好像还可以。

不过先等下,再看一个例子,如果这四个数据,分别是15、11、8、6,它们的平均值还是10,差异值为5,1,-2,-4,如果还是按照平均差来计算,那么(|5|+|1|+|-2|+|-4|)÷4=3。

如上图所示,我们可以很明显地看出第二个例子中的数据更加分散,但最后得到的平均差结果都是3,这显然是不准确的。但是我们如果用方差的方式来计算呢?

由此我们可以得出结论,即使均值相同的情况下,数据越分散,标准差越大,反之,数据越集中,标准差越小。这也是为什么要使用方差来计算标准差的原因,它更接近于真实情况。

现在我们再回到问题上来,什么是估算标准差呢?估算标准差实际就是样本标准差的别称,在BOLL指标中,是以最近20个交易日的收盘价作为样本来计算的。20日均线就是20个交易日收盘价的平均值,所以它是以20日均线作为中心,上下各扩展出两倍估算标准差的区域。

BOLL指标的工作原理

了解了估算标准差的概念,再回头过来去看BOLL指标,就能明白它的工作原理了。我们知道均值回归的原理,是不论价格高于或者低于其价值中枢(即均值),都会以很高的概率向价值中枢回归的趋势。

那么根据这个原理,BOLL指标的中轨,就是其均值,当股价运行在其上下2倍标准差的区域内时,即使股价越接近上轨或者下轨时,其向均值回归的牵引力越强,但股价终归还是处于常规行情区间内,

换句话说,股价正在围绕20日均线正常波动。

但是如果股价突破上轨,或者跌破下轨时,换句话说,股价正在异常波动,此时就会产生均值回归的力量与多空力量的角逐。我们就以股价上涨为例,如果均值回归的力量高于多方力量的话,那么股价就会被均值牵引,造成股价回档。反之,股价就会对均值产生牵引力,从而使BOLL指标的中轨抬高,而中轨抬高后,必然带动上轨抬高,使得股价又称回归到正常波动内。

不知道大家有没有理解?我们再举个例子,假如之前股价在横向小幅波动,突然有一天一根大阳线,突破了上轨,并且在之后的几天,连续上涨,拉动20日均线迅速向上抬高,而且由于连续上涨,导致了样本数据出现了加大的分散,那么根据上面的结论,也就意味着标准差会变大。大家可以在脑中想象一下,这将是什么样的形态?对没错,就是BOLL指标出现开口型形态,因为当标准差变大时,由于BOLL指标是以20日均线为中心上下分别进行2倍估算标准差的扩展,所以上轨就会加速上扬,下轨则会加速下降,形成喇叭口形状,这是不是和原来文章中BOLL指标的形态分析对上了?

如果这里明白了,那么我们再来分析,什么时候,股价容易突破上轨或下轨呢?自然是上轨和下轨距离中轨较近时,也就是标准差较小时,那么也就意味着近20个交易日内的收盘价比较集中。什么阶段股价会比较集中呢?那么自然就是股价波动幅度较小时,才会出现的情况,这是不是又和以前文章中紧口型形态分析对上了?

这也是为什么在BOLL指标的用法注释中会提到“布林线震动波带变窄时,表示变盘在即”的原因了。至于收口型形态,就不写了,请大家自己去理解吧。(感谢关注今日头条@金融碎片集,学习更多金融知识,总会有你想了解的)

这里再发一遍原来文章的的链接,《手把手教你怎么使用改良版BOLL指标》,大家最好是对照着去看去学,才能融会贯通。其实所有指标的应用方法,都是其公式原理的延伸,这也是为什么我喜欢去研究公式的原因,通过对公式的分析和理解,往往能够推导出很多应用的法则,我发布过的很多战法,其实就是这么来的。这里面也包括很多牛人自编的指标,当然还有一个好处是可以通过公式来甄别指标是真有深度,还是故弄玄虚的。

Ok,回到正题,我们就来总结一下BOLL指标的作用:

1、市场风格判断:通过观察股价是否在上下轨区域内,可以判断当前的行情是属于常规行情,还是极端行情。

2、波动风险判断:通过上下轨与中轨的距离,可以判断股价波动风险的大小。距离越大,波动风险越大,反之则越小。

3、股价方向判断:通过上下轨形态的变化,可以预判股价未来的运行方向。

4、投资风险判断:通过指标的分析,可以帮助投资者识别投资风险的大小。

这个第4点,我要重点说一下。经典指标与很多自编指标,其实是有本质的不同的。自编指标中,大多数注重的是攻击性,不论是抄底,追涨,买点之类的,几乎没有人会去关注风险。而像MACD、KDJ、BOLL这一类经典指标,实际上是从防守的角度去创造的,怎么理解呢?

当BOLL指标的上下轨距离很近时,意味着标准差较小,也就是股价的波动较小,那么当然投资的风险就会小,因为就算是做错了,也亏不了多少。甚至很多人一直认为KDJ是个短线指标,短线不是意味着风险高吗?其实大家也理解错了,为什么要在超卖区20附近做多?为什么要在超买区80附近做空?就是因为20附近波动风险相对较小,80附近波动风险相对较大。那么在风险小时买入,风险大时卖出,这还是一种防守的策略。这也是为什么这些经典指标能够经久不衰成为经典的原因。

投资永远要把风险放在第一位。

BOLL-M指标

在通达信里,BOLL-M这个指标是系统加密指标,看不到公式,不过我在网上找到了破解出来的公式,经过测试,应该是正确的。不过由于涉及到人家的商业机密,我这里就不贴出来了,这里跟大家说说就好了。

STD是软件自带的求估算标准差的函数,但是BOLL-M的公式中并没有直接使用STD这个函数,而是通过其他的函数,一步一步按照上面计算标准差的步骤来实现的,不同的是,其上中下三轨的数值,实际上显示的前一日的数据,而且由于其使用了移动平均的算法,所以使得曲线更加平滑,这种平滑的优势,在于可以屏蔽掉很多信号,但劣势也在这里,它屏蔽的不仅仅是无用信号,还会屏蔽很多有用信号。

如上图所示,上图为BOLL指标,下图为BOLL-M指标,对比看一下,如果按照我们对于上下轨形态分析来看,下图中的卖点,要比上图中的卖点更晚,这样会丢失很多利润,这就是它的劣势所在。但往右边看,上图中的位置,连续突破了中轨和上轨,上下轨呈现开口型形态,本来是可以买入的,但下图中,这里的曲线更平滑,并没有形成开口型形态,股价也没有突破上轨,而是在常规区间内,此时不应买入。

也就是说,BOLL-M指标更加迟钝一些,但错误信号少,风险相对更小,而BOLL指标更加敏感一些,风险虽然高一些,但利润也更多一些。所以也没办法说哪个更好一些,只能根据投资者个人实际情况自行选择了。

另外,我说一下,原本我在其他自媒体平台也都有帐号,以前会同步发布,但我嫌麻烦,所以现在就只在头条里发布了,其他的都停掉了。但是这就有一个问题了,我的文章经常会被外站抄袭,从后台的原创保护里经常会有提示,某某文章被其他平台发布了,关键是一个字都不改,还都标注了原创,所以从今天开始,我就在文章中间就插入一些宣传语,它们愿意抄就抄吧。

Ok,今天的内容就到此结束,原创不易,希望大家多多点赞,多多关注,多多转发。

- 原文作者:知识铺

- 原文链接:https://index.zshipu.com/stocktactics/post/20240411/BOLL%E6%8C%87%E6%A0%87%E4%B8%8EBOLL-M%E6%8C%87%E6%A0%87%E5%AF%B9%E6%AF%94%E8%A7%A3%E6%9E%90--%E7%9F%A5%E8%AF%86%E9%93%BA/

- 版权声明:本作品采用知识共享署名-非商业性使用-禁止演绎 4.0 国际许可协议进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。

- 免责声明:本页面内容均来源于站内编辑发布,部分信息来源互联网,并不意味着本站赞同其观点或者证实其内容的真实性,如涉及版权等问题,请立即联系客服进行更改或删除,保证您的合法权益。转载请注明来源,欢迎对文章中的引用来源进行考证,欢迎指出任何有错误或不够清晰的表达。也可以邮件至 sblig@126.com