谁说大盘就比小盘好? --知识铺

谁说大盘就比小盘好?

本篇分四部分,一目了然

第一部分:

大市值真能飞天吗?

或许能够,但大市值的股票真飞起来,显然不是好事。这就好比,把航母当成摩托艇开,是不是特别危险?

最近一周,高股息、高股息潜力(已具备一定股息且未来有成为高股息)、银发经济、硬核央国企等升势喜人。受短期刺激有所加速,最终仍将回归逆流缓行之节奏。

无视这一规律,就很容易在A股市场里碰壁。如同2017年12月-2018年1月,银行等权重航母,炒的跟开摩托艇似的。结果一旦调整下来,真个A股就崩了,那时候即便是买蓝筹,也一样套的死死的。

第二部分

小市值真的就等于垃圾股吗?

显然是不能画等号的,即便是推崇价值投资的美国股市,从长周期看,美股小盘股指数罗素2000指数和大盘股指数标普500指数长期涨幅是差不多的,并且在近40年时间里,大部分时间里罗素2000指数涨幅是领先标普500指数的。

如巴菲特最初的12年担任基金经理的时候,累计收益2610%,年化31%,每年给投资者的信中,详细阐述了他的投资方法和买过的股票,主要买的都是无人问津的小盘股。

又如彼得林奇,成长投资最具代表性的基金经理,股职业生涯13年年化29%,经常基金持仓几百支股票,在持有的大量中小市值上市公司中挖掘超额收益。他管理麦哲伦基金的13年里,他每月走访40到50家公司,一年五六百家。

可以说,无视小盘股,就无视了最大的投资机会。不是小盘股没有投资机会,而是这种投资机会需要付出更多的经历,很多基金经理不愿意,太懒惰了。

第三部分

所以,现在市场就是洗牌,未来肯定有股票被边缘化,这是最大的危险。但与此同时,政策在引领资金进入资本市场,而发了300万亿的天量货币,也总得有个去处,所以资金进出资本市场的脚步不会改变。

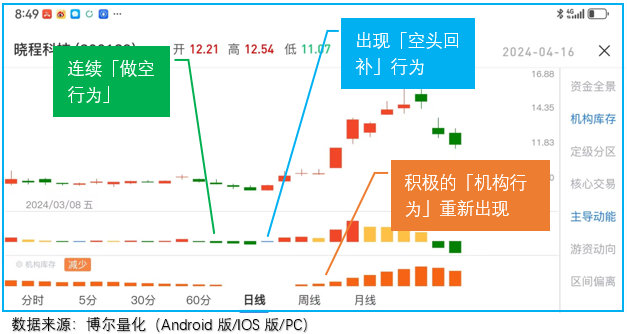

只是我们要清楚参与的节奏。比如下面这个股票,当时就是机构在震荡中休息,积极的「机构行为」消失。之后连续绿色的做空行为出现,说明机构一休息,立马其他人就跑,但四天后变成蓝色的「空头回补」,交易行为改变了。改变之后积极的「机构行为」随后就出现,这就说明机构盯着呢,一看交易行为发生变化,立马结束休息,积极参与。能做到这个份上。毫无疑问,是机构资金一手导演的剧情。

数据来源使用链接→点击此入口

现在很多跌下来的股票,日后就是会上演这么一出。

第四部分

讲真,以为昨天暴击一轮之后,市场至少会思考和冷静一下的,但是很明显情绪是处于进一步宣泄的状态,市场从一个极端走向了另一个极端。

咱们昨天聊了,其实并不是所有的小盘股都没有价值,但现在砸出来的力量看起来已经是不管不顾了,就要把手上所有的筹码都出光。

市场走出了连续两天的情绪冰点,明天再杀的话,无论从超卖还是情绪角度来看,都会触发反弹。

另外春节前其实发生过今天类似的情况,当时靠几千亿的救市资金稳住了流动性。

今天跌下来有点年前那个味道了,市场泥沙俱下。如果指数继续走弱,可能继续触发神秘力量。

说到底,越是资金不理性的时候,越要考验你在沙滩上捡珍珠的能力。

本篇就到这了,这里先感谢大家点赞支持。

发布于 上海

- 原文作者:知识铺

- 原文链接:https://index.zshipu.com/stock001/post/20240416/%E8%B0%81%E8%AF%B4%E5%A4%A7%E7%9B%98%E5%B0%B1%E6%AF%94%E5%B0%8F%E7%9B%98%E5%A5%BD--%E7%9F%A5%E8%AF%86%E9%93%BA/

- 版权声明:本作品采用知识共享署名-非商业性使用-禁止演绎 4.0 国际许可协议进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。

- 免责声明:本页面内容均来源于站内编辑发布,部分信息来源互联网,并不意味着本站赞同其观点或者证实其内容的真实性,如涉及版权等问题,请立即联系客服进行更改或删除,保证您的合法权益。转载请注明来源,欢迎对文章中的引用来源进行考证,欢迎指出任何有错误或不够清晰的表达。也可以邮件至 sblig@126.com