抖音支付完成银行卡收单业务许可,海联金汇剥离金融类业务 --知识铺

界面新闻记者 | 郭净净

4月3日晚,海联金汇(002537.SZ)宣布,公司与天津同融电子商务有限公司(简称“天津同融”)签署《股权转让协议》,拟将全资子公司联动优势科技有限公司(简称“联动优势”)持有的联动优势电子商务有限公司(简称“联动商务”)100%股权转让给天津同融, 交易价格为基准转让对价7.5亿元+交割日净资产对价。

本次交易完成后,联动商务不再纳入海联金汇合并报表范围。天津同融在完成受让联动商务的股权交割后,拟通过其全资子公司武汉合众易宝科技有限公司(简称“武汉合众易宝”)合并联动商务。武汉合众易宝为“抖音支付”牌照主体,本次交易完成后将为抖音集团生活服务等线下交易业务场景提供支持。

抖音补齐银行卡收单业务许可

至此,**抖音补齐支付牌照最后一块拼图,补齐银行卡收单业务许可。**作为抖音支付的牌照主体,此前合众易宝仅拥有互联网支付业务许可。

抖音支付相关负责人表示,该交易是为了支持生活服务等线下交易场景,给抖音体系内的用户和商家提供更便捷的支付、服务体验。

界面新闻了解到,抖音母公司字节跳动于2020年8月,通过外部收购的方式获得支付牌照。当时,字节跳动从中发实业(集团)有限公司手中,接过了“合众支付”经营主体武汉合众易宝,从而获取互联网支付牌照。次年(2021年1月),抖音在原有支付方式(微信支付、支付宝)的基础上,正式上线抖音支付。根据监管相关要求,涉足扫码支付业务,需要收单与网络支付两大牌照类型,因此抖音尚缺收单资质。

2020年以来,抖音在直播电商上发力,并试图构建交易闭环。2020年10月,抖音直播封禁了跳转第三方电商平台的外链,交易只能在抖音小店中完成。抖音支付上线之后,抖音进一步完善电商交易闭环。

财务数据显示,截至2023年12月31日,天津同融资产总额697.31亿元,净资产7.83亿元;2023年度实现营业收入44.97亿元,净利润7970.66万元。

联动优势是一家互联网高新技术企业,成立于2003年,面向金融机构和产业经济提供综合性金融科技服务。联动优势布局5G消息、人工智能、云计算、区块链和物联网等科技能力建设,重点打造融合消息、综合支付、互联营销和数字+等业务能力,已与140多家金融机构和3600多家大型企业建立合作,服务惠及100万家中小企业和5.3亿个人用户。

联动优势于2011年1月19日出资1亿元设立联动商务。联动商务获得央行第二批颁发的《支付业务许可证》,业务范围包括从事互联网支付、移动电话支付、银行卡收单(支付业务许可有效期至2026年8月28日);第二类增值电信业务等。

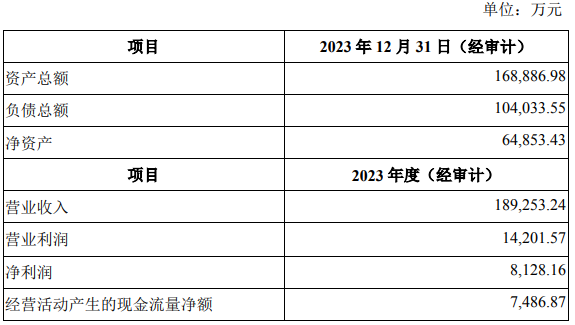

财务数据显示,2023年,联动商务资产总额16.89亿元,实现营收18.93亿元,净利润8128.16万元。

图片:海联金汇关于转让三级全资子公司股权的公告

参照上海东洲资产评估有限公司出具的评估报告(联动商务截至评估基准日的全部股东权益评估值为138,200万元),本次股权转让的价格为7.5亿元的基准转让对价+标的公司股权交割日合并报表基础上扣除约定事项并调整后的净资产金额(“净资产对价”,评估基准日联动商务净资产为64,853.43万元)±其他事项调整金额。

根据上海东洲资产评估有限公司出具的东洲评报字【2024】第0870号资产评估报告,本次评估采用收益法,截至评估基准日(2023年12月31日),联动商务全部股东权益账面值为64853.43万元,评估值138,200万元,评估增值73,346.57万元,增值率113.10%。

海联金汇公告显示,本次交易尚需通过中国人民银行核准、国家市场监督管理总局经营者集中申报审查,审批结果以及最终做出决定的时间存在不确定性。

海联金汇溢价501.22%、超30亿元收购联动优势,刚过对赌期业绩就变脸

2016年,通过重大资产重组上市,联动优势成为海联金汇全资子公司。

当年1月28日,海联金汇(曾用名:海立美达)披露《发行股份购买资产并募集配套资金暨关联交易报告书(草案)》;同年7月14日完成了股权交割手续,公司通过联动优势持有联动商务100%股权。

彼时,海联金汇以13.98元/股发行股份方式购买中国移动、银联商务及博升优势合计持有的联动优势91.56%权益(对应出资比例95.7%),同时标的公司联动优势向中国移动定向回购中国移动持有的联动优势剩余8.44%权益(对应出资比例4.30%)减少注册资本,合计交易价30.39亿元;海联金汇同时向不超10名特定投资者非公开发行股份募集配套资金不超18.7亿元,发行底价15.53元/股。

其中,根据收益法评估结果,联动商务股东全部权益的评估值为106,318.05万元,较净资产账面值增值96,403.12万元,增值率972.30%。

据中通诚出具的中通评报字[2015]396号《资产评估报告》,联动优势股东全部权益于评估基准日的评估值为33.19亿元,较评估基准日的母公司报表净资产账面值增值27.67亿元,增值率为501.22%。此次交易形成商誉为24.83亿元。

自2016年7月31日起,上市公司正式进入金融科技产业领域,转型为“智能制造+金融科技服务”双主业经营企业。2016年,联动优势实现营收79277.41万元,占公司最近一个会计年度经审计营业收入的30.09%,实现营业利润24368.65万元,占公司最近一个会计年度经审计营业利润的95.2%,上述两指标均超过30%以上。随后,上市公司于当年8月7日正式更名为海联金汇。

不过,海联金汇此次交易未能逃过“对赌期一过就变脸”的魔咒。

根据《业绩补偿协议》及补充协议,博升优势承诺2016年、2017年、2018年联动优势净利润应分别不低于22063.53万元、26365.92万元和32167.32万元,累计不低于80596.77万元;海联金汇控股股东青岛海立控股有限公司承诺2016年、2017年、2018年上市公司(不含联动优势及其控制的主体)净利润应分别不低于8000万元、14000万元和18000万元,累计不低于4亿元。上述净利润指合并财务报表口径的扣除非经常性损益后的归属于母公司所有者净利润。

上述“业绩对赌”并未如愿完成。**联动优势2016年、2017年、2018年累计完成业绩76472.95万元,完成比例为94.88%,联动优势未能完成业绩承诺。**博升优势应在联动优势2018年专项审核报告出具之日起三个月内一次性对上市公司进行现金补偿4123.82万元。

据其解释,2018年联动优势全资子公司联动商务根据外部形势对子战略进行了调整,以合规运营为前提、以快速发展补充公司服务供给侧场景为目的,进一步优化第三方支付产业及客户结构,将第三方支付业务的部分非主要方向业务全面关停,同时聚焦拓展“交通出行、B2B产业互联网、金融业、线下实体经济场景”等领域。前述战略调整给联动商务带来一定成本、业务影响,而新布局业务在2018年尚未实现明显收益,导致联动商务2018年度整体业绩同比下滑,进而导致联动优势未能完成2018年业绩承诺。

财务数据显示,海联金汇(不含联动优势及其控制的主体)2016年、2017年、2018年累计完成业绩40631.02万元,完成比例为101.58%,“勉强”实现业绩承诺。

但对赌期还没过,海联金汇业绩就开始走弱,公司2018年实现归母净利润13323.92万元,较同期下降67.81%;公司称,2018年,金融科技产业经过近几年的高速增长后进入规范期,制造业在深化供给侧改革的推动下,仍处于转型升级阶段。

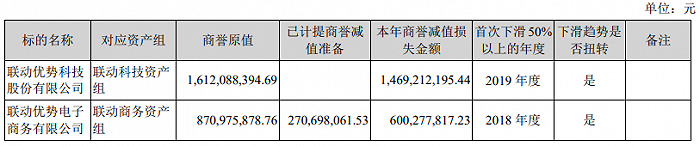

**2019年,海联金汇巨亏24.56亿元,也是其自2011年上市以来首次亏损。**报告期内,**公司联动科技、联动商务资产组合计商誉减值损失金额20.69亿元,占联动优势商誉账面原值83%。**另外,联动优势本报告期实现营收、净利润分别为9.55亿元、-4.06亿元,而2018年营收、净利润分别为11.2亿元、2.38亿元;实现毛利率33.84%,同比下降19.97%。

图片:海联金汇2019年商誉减值测试报告

图片:海联金汇关于对公司2019年年报问询函的回复

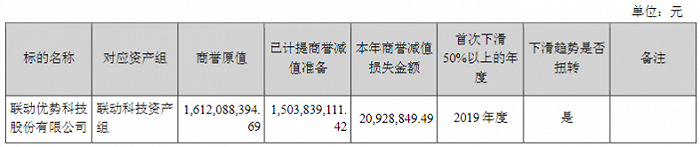

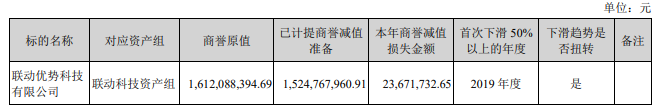

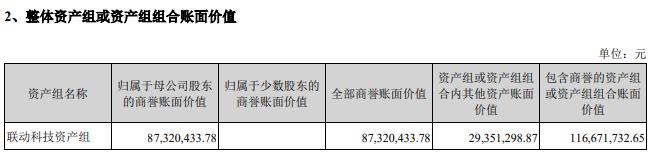

此后,海联金汇继续对联动科技资产组等进行减值,分别于2021年、2022年及2023年涉及商誉减值损失金额为3472.69万元、2092.88万元、2367.17万元。截至目前,联动科技资产组全部商誉账面价值仍有8732.04万元,资产组或资产组组合内其他资产账面价值2935.13万元。

图片:海联金汇2021年商誉减值测试报告

图片:海联金汇2022年商誉减值测试报告

图片:海联金汇2023年商誉减值测试报告

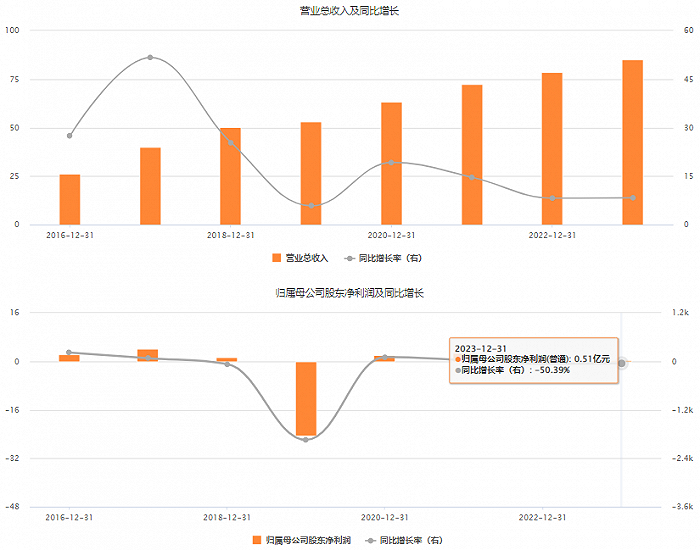

近年来,海联金汇业绩虽有所好转,但仍处于低谷徘徊。2020年至2023年,该公司分别实现归母净利润为2.13亿元、2.78亿元、1.03亿元、5094.22万元,同比变动幅度分别是108.68%、30.23%、-63%、-50.39%。

图片:海联金汇近年来业绩情况,来源:东方财富Choice数据

海联金汇表示,本次交易完成后,联动商务将不再纳入公司合并报表范围。本次交易预计增加公司净利润7.5亿元(暂按照标的公司评估基准日净资产测算,未考虑其他调整事项等相关因素,最终金额以年审会计师审计的结果为准),将对公司财务状况和经营成果产生重大影响。

至此,海联金汇剥离金融类业务。该公司称,本次出售联动商务所得款项将用于补充公司流动资金和项目投资,重点支持公司优势产业汽车零部件业务的发展,加大业务拓展、研发投入和投资并购,打造公司汽车零部件业务的核心竞争力,扩大公司汽车零部件业务的商业版图。公司将持续推进“智能制造+信息科技”双轮驱动发展,进一步聚焦智能制造业务,同时打造信息科技第二增长曲线。

- 原文作者:知识铺

- 原文链接:https://index.zshipu.com/stock001/post/20240406/%E6%8A%96%E9%9F%B3%E6%94%AF%E4%BB%98%E5%AE%8C%E6%88%90%E9%93%B6%E8%A1%8C%E5%8D%A1%E6%94%B6%E5%8D%95%E4%B8%9A%E5%8A%A1%E8%AE%B8%E5%8F%AF%E6%B5%B7%E8%81%94%E9%87%91%E6%B1%87%E5%89%A5%E7%A6%BB%E9%87%91%E8%9E%8D%E7%B1%BB%E4%B8%9A%E5%8A%A1--%E7%9F%A5%E8%AF%86%E9%93%BA/

- 版权声明:本作品采用知识共享署名-非商业性使用-禁止演绎 4.0 国际许可协议进行许可,非商业转载请注明出处(作者,原文链接),商业转载请联系作者获得授权。

- 免责声明:本页面内容均来源于站内编辑发布,部分信息来源互联网,并不意味着本站赞同其观点或者证实其内容的真实性,如涉及版权等问题,请立即联系客服进行更改或删除,保证您的合法权益。转载请注明来源,欢迎对文章中的引用来源进行考证,欢迎指出任何有错误或不够清晰的表达。也可以邮件至 sblig@126.com